开云体育- 开云体育官方网站- APP下载广发基金去年业绩“双垫底”缘何造成?

2026-01-16开云体育,开云体育官方网站,开云体育APP下载2025年是A股的结构性牛市,很多主动权益基金业绩大增。但老牌公募广发基金旗下的基金经理王明旭,去年管理的基金产品却多数亏损。

在去年主动权益类基金跌幅前30榜单中,广发基金独占6席,全部由王明旭执掌。而在当年亏损前10的主动权益类基金中,王明旭管理的基金产品又占据了4席,罕见地成为“双垫底”。其独立管理的7只基金中,广发内需增长混合等6只基金在去年收益率均低于-10%。在结构性牛市中大幅跑输同类产品及业绩基准。

其亏损源自三大核心因素。其一,投资风格与市场主线错配。王明旭长期坚持低估值蓝筹股投资策略,2024年四季度至2025年三季度,其管理的基金先后重仓地产、券商、白酒、银行等板块,但2025年市场增量资金主要流向AI、机器人等热门科技成长赛道,小盘成长指数同期涨幅因此明显高于大盘价值指数,导致其管理的基金业绩落后。

其二,多次调仓与市场节奏反向。去年一季度,王明旭增持泸州老窖等白酒股,但白酒板块随后却受政策影响陷入深度调整;二季度转而增持城商行,却又遭遇银行股因机构兑现收益引发的超10%跌幅;三季度再度强化白酒仓位,但仍未把握板块反弹机会。

其三,多产品复制化操作加剧风险集中。王明旭管理的6只亏损基金中,前十大重仓股高度重叠,集中在白酒、软件开发类等个股,且占比相似。“一拖多”模式下的策略及仓位复制,使个股波动同步传导至多只产品,极易“一损俱损”。

一些基民对王明旭投资能力提出质疑,集中于“为何持续重仓表现低迷的板块”“多只基金持仓高度雷同为何不做差异化调整”等方面。去年业绩亏损上亿的同时,王明旭却照收数千万管理费。“旱涝保收”引发基民不满,产品规模也因基民用脚投票而显著下降。

虽然王明旭作为百亿基金经理,去年业绩表现令投资者失望,但客观来说,这只是明星基金经理在广发基金中出现的业绩两极分化,广发基金旗下同期仍有部分基金经理业绩出众。

投研能力是广发基金作为头部公募的核心竞争力之一,其已构建体系化、多元化的投研团队,投研体系完整覆盖股票、债券、混合资产、量化、宏观策略、资产配置等不同资产类别与研究方向。投研团队规模庞大,核心投研人员超200名,旗下设有8个权益投资团队,投资经理平均从业经验超过10年,历经多轮牛熊周期考验,具备丰富的市场研判与投资实操能力;量化投研领域的陈少平、赵杰等,从业经验超20年。团队成员背景覆盖宏观经济、行业研究、量化分析、风险管理等多个专业领域,在科技创新、高端制造等新兴产业领域,也配备了具备技术与产业背景的专业人才储备。

依托投研能力优势,广发基金充分运用明星基金经理效应扩大业务规模。例如2019年,刘格菘凭借对半导体、新能源板块的精准押注,管理的广发双擎升级A、广发创新升级混合、广发多元新兴股票,当年收益率均超100%,包揽主动权益类基金收益率前三名。广发基金也充分利用明星基金经理的品牌效应和市场号召力吸引投资者,2020年,仅刘格菘管理的基金规模就从200多亿增长到800多亿;2021年,刘格菘更是以“900亿收益冠军”亮相互联网,为广发基金带来规模扩张与巨额管理费收入。

但过度依赖明星基金经理,也会带来弊端,包括因过度依赖单一投资策略或对某一行业进行过度押注,产生业绩波动与风险集中等问题。以刘格菘为例,其管理的一些基金产品就在2021年后业绩持续疲软,其长期管理的广发小盘成长混合C,净值在2022年至2024年间均处于负增长,即便2025年结构性牛市带来净值回升,仍未恢复至2022年水平。虽然在2020年3月至2025年3月,其均由刘格菘独立操盘,但任期回报率仅-16.87%。

而“高位接盘”则是另一类影响基金业绩的不利因素。包括基金经理在股价高位时建仓,以及基金公司此时发行新基金。公开资料显示,刘格菘管理的广发行业严选三年基金在2021年四季度布局福斯特时,该股股价已较2020年低位攀升数倍并触及历史最高价约60元/股,基金实际建仓成本因此较高。然而不到一年股价就跌去一半,目前仅剩约14元/股。基金业绩低迷导致规模缩水,刘格菘个人管理规模也从2020年末的800多亿元降至2025年三季度末的不足300亿元。

广发基金另一位明星基金经理郑澄然,曾凭借押注当红的新能源赛道一举成名,广发基金在2020-2022年期间为其新发多只基金,重仓当时股价处于高位的新能源行业相关公司。但后续随着市场调整,基金净值大幅回撤。这种因高位发行基金而遭受较大亏损的情形,与郑澄然之前获取良好的业绩以及所展现出的能力,均形成鲜明对比。

而广发稳健增长混合A,则是广发基金运用明星基金经理效应引流的“成功典型”。明星基金经理傅友兴自2016年3月独立操盘至去年8月,约9年半时间内的任期回报率75.79%,基金规模也从期初30多亿元突破至100多亿元。

迷你基”是基金行业内的热议话题,主要是指基金规模接近或低于红线万元)。“迷你基”由于运营成本压力、流动性和清盘风险都相对更大,对投资者自带“劝退”光环,容易陷入“业绩差→净赎回→规模缩减→业绩更差更难吸引资金”的死亡螺旋,如果没有帮忙资金,往往很难翻身。

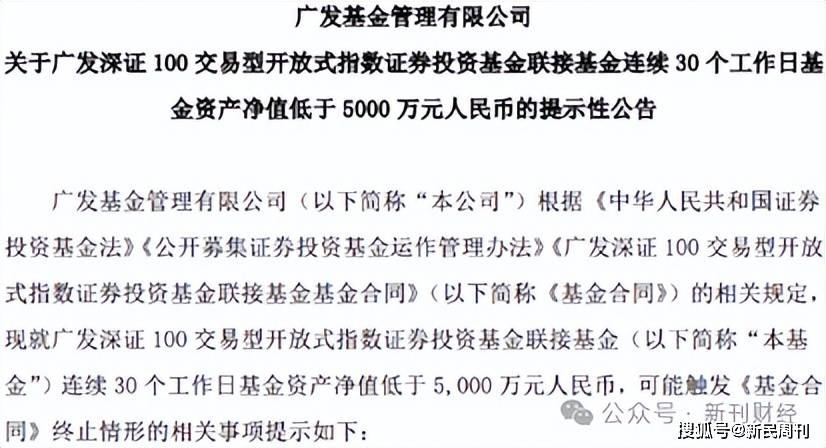

广发基金旗下多只基金因规模持续萎缩陷入“迷你基金”困境,甚至触发清盘预警。例如2025年8月19日,广发基金发布公告,对旗下广发深证100交易型开放式指数证券投资基金联接基金发出清盘预警。根据基金合同约定,连续50个工作日资产净值低于5000万元或持有人数量不满200人,基金管理人需终止合同并清算。

对于基金公司而言,迷你基金的投研资源投入与规模不匹配,运营成本高企,不仅拖累整体产品结构,还可能因清盘流程影响投资者信心。2025年以来,公募市场已有上百只基金因规模过小终止运作,监管对低效产品的容忍度也在下降。鉴于“迷你基”给广发基金带来的运营压力与声誉风险,不断优化产品线将是其后续面临的又一压力。